- Malling.no/

- Blogg/

- Oljesmurt Coronanedtur også for eiendom

Oljesmurt Coronanedtur også for eiendom

Haakon er leder for analyse og verdivurdering i Malling & Co, og har jobbet i Malling med analyse av næringseiendom siden 2010. Han har en mastergrad innen Industriell økonomi og teknologiledelse fra NTNU i Trondheim, og har senere fullført en Executive MBA i finans ved NHH

Vi ser allerede i skrivende stund tegn til at verden rundt oss bremser hardt. Børsene, oljen og den norske kronen faller som en stein som følge av Coronavirus og priskrig i oljemarkedet. To kriser treffer dermed Norge samtidig. Frykten for smitte av Coronavirus er økende, og det kan sies å være verre enn selve utbruddet. Samtidig blir store arrangementer som eiendomsbransjens MIPIM, eller folkefesten i Holmenkollen utsatt eller avlyst. Helsemyndigheten advarer mot store samlinger av mennesker, og det strammes stadig inn for å håndtere spredning. Det store spørsmålet for oss er hvordan dette kommer til å påvirke eiendomsbransjen i Norge og verden fremover.

COVID-19, eller bare «Coronaviruset» har satt sine dype spor i Kina siden jul. Nå ser det ut til at tilfellene eksploderer også i ander deler av verden, Europa inkludert, med Nord- Italia som episenter. Mye tyder på at utbruddet ikke lar seg stanse så lett, og at vi kan vente en sterk vekst i antall smittede fremover. Utbruddet er allerede mye verre enn SARS i 2003, men ser heldigvis ikke ut til å være like dødelig relativt til antall smittede. Basert på hva som har skjedd i Kina og nå sist i Italia, kan det bety at store deler av samfunnet settes på pause i en lengre tid fremover. Hvor lenge og hvor omfattende er fortsatt litt usikkert, men vi kan fastslå at dette allerede har fått alvorlige konsekvenser.

Konsekvensene er allerede mye verre enn tidligere virusutbrudd

For å analysere hvor ille dette kan bli, har vi sett litt på de siste markedsoppdateringene fra våre Alliansepartner Savills i Hong Kong. De sitter mye nærmere episenteret til viruset i Kina. I deres markedsoppdatering fra mars, trekker de frem hva effektene har vært så langt, samt hvilke paralleller vi kan trekke fra tilsvarende virus tidligere (SARS i 2003). Siden den gang har Kina blitt en langt større del av verdensøkonomien, og stod for 39 % av veksten i verdensøkonomien i 2019 i følge IMF. Effektene av eksempelvis SARS fra 2003 kan kanskje brukes til sammenligning, men det er en del viktige forskjeller. For det første traff SARS aldri Norge, da viruset ble mer eller mindre borte rundt juni 2003, da de varme sommermånedene svekket virusets spredningsevne. Situasjonen med COVID -19 har allerede kommet mye lengre ettersom det er mye mer smittsomt, og effektene på verdsøkonomien vil være mye større denne gangen ettersom Kina er en så viktig del av økonomien.

Samfunnet settes på pause

Det første som virker som en svært sannsynlig konsekvens, og som vi allerede ser er akselererende, er at mange arbeidstakere blir sittende i karantene og dermed må begrense sitt aktivitetsnivå og produksjon. Store deler av samfunnet stenges i Italia, og Sverige skal innføre kortere arbeidstid og lønnskutt for å forhindre masseoppsigelser som følge av viruset, samtidig som de nedjusterer vekstprognoser for økonomien. Det er allerede på et nivå som tilsier at dette gir en brå oppbremsing av økonomien. Effektene virker ikke bare på produksjonskapasiteten rundt om, men vil antagelig slå hardest ut på etterspørselen og konsumet etter hvert som aktiviteten nedjusteres. For enkelte bransjer kan den brå svikten bety permitteringer og økonomiske problemer, avhengig av hvor lenge dette varer og hvilken bransje man er i. Effektene videre er ikke lette å spå, og å prøve er risikosport for en eiendomsanalytiker, men man kan lett tenke seg scenarioer der økonomien rammes hardt og forholdsvis lenge av direkte og indirekte virkninger av virusets spredning. Mye kan tyde på at det er vanskelig å få helt kontroll på spredningen ettersom det stadig meldes om nye tilfeller, og da vil i så fall en vaksine være redningen fra virusets videre spredning. Utviklingen av vaksine er i gang, men basert på tidligere prosesser med hurtig vaksineutvikling kan prosessen ta alt fra noen måneder til ett år. Dessuten viser nå nye forskningsrapporter at viruset skal ha mutert i en mer aggressiv variant som kanskje krever annen type vaksine, noe som kan bety større spredning, lengre tid og større frykt og tiltak som kan lamme økonomien ytterligere. I tillegg viser rapporter fra hardt rammede områder at selv om viruset ikke er så dødelig for de fleste, så trenger rundt 5-10 % akutt legehjelp. Dette vil skape kaos på norske sykehus med en bred spredning av viruset, og tiltak er derfor nødvendig for å bremse smitte.

Veksten i verden går kraftig ned

FN anslår at veksten i den globale økonomien vil gå ned med mellom 0,5 og 1,5 prosent i år, avhengig av om utbruddet brenner ut i løpet av årets første halvår eller om det vil fortsette å spre seg helt til slutten av 2020. Ifølge OECD sin nylig oppdaterte World Economic Outlook, vil global vekst falle fra deres siste prognose på 2,9 % for 2020 til 2,4 % som følge av Coronaviruset. I tilfellet med fortsatt full spredning av viruset (omtalt av OECD som domino-scenarioet), vil veksten senkes til 1,5 %. Dette som følge av at handel, transport, forbruk og tillit blir rammet hardt. I Norge venter vi i skrivende stund på nye makroprognoser fra blant annet SSB som skal publiseres 12. mars. Et virus som Corona og effektene av det er imidlertid vanskelig å estimere for både makroøkonomer og patologer. Det man derimot kan si med sikkerhet er at usikkerheten er sterkt økende om dagen, og at dette uansett betyr utsikter til vesentlig lavere vekst fremover.

Norsk økonomi blir truffet i nedoverbakke

Det spekuleres nå om rentekutt fra Norges bank blant de fleste makroøkonomer, og spørsmålet er nå i stor grad knyttet til hvor stort kuttet blir på rentemøtet 19. mars. FED kuttet hele 50 bps. nå i starten av mars. Allerede tidlig i mars priset rentemarkedet inn fullt ut et kutt fra Norges Bank på 25 bps. nå på mars-møtet, men det kan bli mer. Det er også sannsynlig at finanspolitikken her hjemme blir justert for å håndtere effektene av krisen. Vi har heldigvis tørt krutt i begge løpene for hhv. penge- og finanspolitikk her i Norge.

Og det trengs antagelig. Ser vi på de siste BNP-tallene som ble publisert fredag 6. mars, ser vi betydelig svakere vekst i norsk fastlandsøkonomi allerede fra høsten 2019. Justert for sesongsvingninger har BNP-fastlands Norge steget med 0,1 % fra august-oktober til november-januar. Dette viser en svakere veksttakt i økonomien allerede før Corona-viruset slo inn. Når viruset nå ganske åpenbart får betydelige effekter på børsen og oljeprisen, svekkes økonomien ytterligere inn i første halvår. Med de siste BNP-tallene som viser flat utvikling allerede før siste ukers hendelser, er en resesjon (minst to kvartaler med negativ vekst) ikke helt usannsynlig her hjemme.

Kan bli flere selgere og færre kjøpere

Våre analytikerkollegaer i Hong-Kong peker mot at juni blir et «breaking point». Dersom viruset ikke har stoppet opp innen det, blir det en større påvirkning også for eiendomsmarkedene som blir mer alvorlig og langvarig enn de kortsiktige effektene vi allerede ser. Det kan også hende at «breaking point» er før dette dersom viruset spres raskt. Generelt vil investorene nå revurdere sin allokering av egenkapital mot eiendom når børsene stuper, noe som kan svekke kjøpersiden i eiendomsmarkedet raskt. Også tilgang til fremmedkapital kan forsvinne ettersom risikoen øker og bankene må stramme inn. Bankene vil antagelig redusere låneutmåling og kanskje øker marginer, i tillegg til å bli mer kresne på hvem de vil ha som kunder. Alt dette vil svekke kapitaltilgangen til næringseiendom.

Her hjemme har det vært full fart i transaksjonsmarkedet inn i de første to månedene av 2020. Dette gjelder særlig kontoreiendom, samt logistikk, hvor investorene i vår siste investorundersøkelse for Q4 (utført i januar) melder om at de ønsker å vekte seg opp gjennom året. For kontor ønsket de fleste å kjøpe mer, en mindre andel ønsket å beholde sin eksponering, mens omtrent ingen ønsket å vekte seg ned. Prime yield kontor er nå på 3,60 %, og før viruset kom på banen så det ut til at etterspørselssiden, med begrenset tilbudsside og godt leiemarked, kunne dra opp prisene ytterligere (yieldene ned).

Nå er derimot faktorene stokket om for videre yieldutvikling. I et scenario der coronaviruset får et godt grep om samfunnet, kan mange eiendommer fort få overleie fremfor underleie som følge av at markedsleiene snur. Enkelte investorer kan også bli tvunget til å selge. Vi ser med spenning mot resultatene fra neste investorundersøkelse, som vil gjennomføres i slutten av mars og begynnelsen av april.

De siste årene har om lag 1/3 av eiendomstransaksjonene blitt gjort av mer eller mindre rent finansielle aktører. I et worst-case scenario kan flere av disse forsvinne, sammen med institusjonelle investorer som må snu fra kjøp til salg på grunn av store børsfall. Også velformuende privatpersoner og private eiendomsselskaper kan bli tvunget til å selge eiendom når børsene faller betydelig og inntektene svikter, selv om det er kortsiktig svingninger. Det er dermed ikke utenkelig at selgerne kan bli betydelig flere, og kjøperne betydelig færre, om dette ikke går raskt over. Det kan også bety interessante kjøpsmuligheter for de som vil kjøpe.

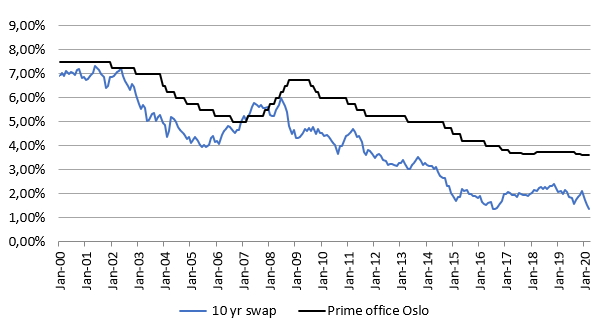

Samtidig har rentene falt som en stein gjennom siste ukene, og SWAP-kurven er nå jevnt over 60-80 bps. lavere enn slutten av fjoråret. Dette gjør finansiering billigere og kan isolert sett bidra til å holde yieldene lave på attraktive eiendommer. Vi tror imidlertid effekten på prisene blir små for de gode eiendommene. Dette er basert på historikk, og erfaringene fra blant annet Hong Kong der prisene en så lenge er stabile til tross for handelskrig og coronavirus. Likevel advarer de om at noe kan skje noe etter hvert dersom utfordringene ikke bedrer seg snart. Som man ser av grafen under så er det i det store bildet en klar sammenheng i retningen på utviklingen i 10 års swap rente og prime yield, dog har spreaden mellom swap og yield gått kraftig ut etter finanskrisen.

Prime yield kontor Oslo, NOK 10-års SWAP-rente

Leiemarkedet merker det først

For leiemarkedet kan situasjonen være mer akutt og merkbar. Effektene av Coronaviruset treffer ulike sektorer forskjellig, og under har vi sortert vårt syn på de ulike eiendomssektorene. Vi tar selvsagt forbehold om at ting kan endres raskt, og at ny informasjon kan endre forutsetningene for våre synspunkter om markedet. Det er rett og slett få som vet hvordan viruset vil spre seg, og hvilke konsekvenser det vil skape. Mye kommer imidlertid til å avgjøres over de neste ukene og månedene.

Handel sparkes liggende

Fysiske butikkhandel har i lengre tid slitt med overetableringer og sterk konkurranse fra netthandel, særlig innen klær og sko. Vridning mot netthandel vil trolig øke dersom virusutbruddet fortsetter, og flere mennesker vil begrense risikoen for kontakt med andre. Man blir dermed ekstra motivert til å gjennomføre handling fra sofakroken. Fra andre undersøkelser vet vi at andelen netthandlere øker etter hvert som det prøves ut av grupper som tidligere ikke har vært så aktive på nett. Mange kan i denne situasjonen lettere tilvennes til netthandling, og «faren» er at vanene også vil sitte i når virustrusselen avtar. Med andre ord kan viruset akselerere de effektene man allerede ser innen handel. I tillegg kan konsumnedgangen forsterkes gjennom dårligere økonomisk vekst og andre prioriteringer blant publikum der handelen reduseres. Mye tyder på at Coronaviruset er en ytterligere trussel for fysisk handel, særlig i en periode hvor mange allerede sliter med store strukturelle endringer. Vårt hovedsyn er fortsatt at leienivået på handelsarealer skal ned, og coronaviruset kan forsterke denne nedgangen. På samme måte blir fritidsaktiviteter som innebærer samling av mange mennesker, enten det er kino, restaurantbesøk eller konserter og arrangementer kanskje avlyst eller utsatt på grunn av en risikovurdering. Dette vil altså ha stor innvirkning på etterspørselen av mange andre varer og tjenester som typisk formidles gjennom handels- og serveringsareal.

Hotelleiendom får en påminnelse om underliggende markedsrisiko

I tillegg til servering nevnt over, er det temmelig klart at hotellene vil stå i første rekke til å merke nedgangen i antallet reisende. Choicekjeden har allerede vært ute og varslet at det kan bli permitteringer. Både redusert kurs- og konferansevirksomhet og et lavere antall turister reduserer aktiviteten ved hotellene betraktelig. I overkant av en tredjedel av overnattingene på norske hoteller i fjor var med utenlandske statsborgere. Når flyselskapene melder om betydelig dropp i reiseaktiviteten med kanselleringer og kutt i ruter, så slår dette naturlig også inn for fullt for hotellene. Og det slår hardt ut for alle aktørene samtidig.

I de mest påvirkede områdene i Kina har belegget på hotellene falt ned til 10 %. Skjer dette i Norge må trolig gårdeiere på banen med kutt i de faste leiene etter hvert for å holde leietakerne flytende. De fleste leiekontrakter for hoteller har en leiestruktur med minimumsleie og omsetningsbasert leie for omsetning av rom og servering (ofte to forskjellige satser). Dette vil gjøre at leieinntektene for hoteller vil bli direkte berørt av Corona-effektene. Investorene kan dermed bli minnet på risikoen man har som gårdeier av et hotell med denne leiestrukturen, og at egenkapital og kreditt blir dyrere grunnet høyere risiko. Samtidig kan det hende at hotellene ønsker å nedjustere minimumsleiene ved eventuelle reforhandlinger ettersom de også kan minnes på at slike brå og betydelige inntektsfall utenfor deres direkte kontroll i større grad må deles med utleier. Vi tror Corona-effekten vil gi et yieldpåslag på hoteller fremover, hvis størrelse er avhengig av lengden på krisen.

Lager og logistikk kan styrkes i det lange bildet

Som følge av økt frykt for å møte andre mennesker, er det naturlig å tenke seg at etterspørsel etter transporttjenester kan øke betydelig i et alvorlig spredningsscenario. Nettbasert salg av dagligvarer kan antagelig se en oppgang, sammen med visse andre typer varer. Derimot vil en generell nedgang i forbruk og vekst gi motsatte effekter, og dermed også slå ut for logistikkbedriftene på kort og lengre sikt i takt med den generelle økonomiske nedgangen. I tillegg er det ikke utenkelig at det blir innført restriksjoner i Norge eller andre land for håndtering av varer over landegrensene som kan bringe med seg smitte, selv om dette ikke er diskutert p.t.. Samtidig vet vi at flere land allerede stanser eksport av medisiner og utstyr for å sikre eget behov. De kortsiktige effektene er dermed mest sannsynlig negative også for denne sektoren, men på lengre sikt kan en raskere forskyvning mot nettbasert handel føre med seg nye vaner hos forbrukerne som de viderefører når situasjonen har normalisert seg. Dette kan kanskje gi en akselerering av veksten innen nettbasert handel, og sånn sett øke behovet for transport og lagring av varer. Logistikk tror vi derfor vil være ganske upåvirket i det lange bildet, men også her kan midlertidig effekter kreve leiekutt i en kortere periode.

Kontor klarer seg best, men svekkes i takt med den generelle økonomien

Kontoreiendommer har normalt ikke leieavtaler knyttet til leietakers omsetning, og er dermed mindre berørt enn handel og hotell. Likevel er kontor indirekte eksponert gjennom svakere utsikter i makroøkonomien. For kontorleietakerne kan en generell økonomisk nedtur gi lavere vekst og dårligere sysselsettingsutsikter, og dermed bremse behovet for nytt kontorareal. Selv om størsteparten av kontorleiemarkedet er preget av nødvendige fornyelser av leieavtaler, vil økonomiske veksutsikter ha stor betydning på beslutningsprosessene i bedriftene, samt den marginale arealbalansen i kontormarkedet. Dette vet vi også fra historiske sammenhenger mellom leiepriser og generell økonomisk vekst og vekst i sysselsetting.

Det har over de siste 3-4 årene vært en god sysselsettingsvekst i Oslo, som allerede før Coronaviruset kom på banen, viste tegn til avmatting, ref. spesialtemaet i vår siste Market Update. Noe økt nybygging, mindre konvertering (høyere tilbudsside) og lavere sysselsettingsvekst (lavere etterspørselsvekst) peker mot høyere ledighet og en avdemping av kontorleieprisene fremover selv uten Corona. Vår hovedprognose før Coronaviruset var om lag 5 % vekst i kontorleiemarkedet for 2020 sammenlignet med snittnivået i 2019. Det er verdt å merke seg at vår prognose pekte mot avtagende vekst inn i 2020, og at veksten for årsgjennomsnittet i stor grad blir påvirket av veksten sett siste halvår av 2019, samt noe vekst inn i 2020. Med Coronaviruset på toppen av dette kan vi antagelig se en enda svakere vekst, og en leieprisnedgang mot slutten av 2020 er ikke lenger særlig utenkelig. I et worst-case scenario kan leieprisene falle inntil 10 % mot slutten av året, sammenlignet med det vi ser i dag. Dette vil særlig slå ut i den dyreste delen av markedet. Det har vi sett i tidligere brå kriser. Enn så lenge tror vi effektene på kontorleiene blir svake all den tid virusets sannsynlige tidslinje for negativ påvirkning er begrenset sammenlignet med tregheten i kontorleiemarkedet. Vi tror imidlertid at volumene av signerte leiekontrakter vil reduseres i både første og andre kvartal, da det er stor sannsynlighet for at mange prosesser blir satt på hold.

Analyseteamet i Malling & Co utgir halvårlige markedsrapporter som er en regelmessig oppdatering på utviklingen i markedet for næringseiendom i Stor-Oslo, Drammen og Stavangerregionen. I tillegg til den seneste markedsutviklingen, kommenteres forventet utvikling i markedet for det kommende halvåret.

Besøk vårt digitale kunnskaps-bibliotek

Tidligere har vi laget e-bøker med tips og råd innenfor:

- Eiendomsutvikling

- Investeringer i næringseiendom

- Proptech

- Leietakertilfredshet

- Valg av kontorlokaler

Klikk her for å komme til Malling & Co sitt digitale kunnskaps-bibliotek

Klikk her for å komme til våre markedsrapporter og ferske analyser av markedet