- Malling.no/

- Blogg/

- Optimal prosjektstyring og skattehåndtering i næringseiendom

Optimal prosjektstyring og skattehåndtering i næringseiendom

Martin Mehus har ledet den økonomiske forvaltningen siden 2017. Han er statsautorisert revisor og regnskapsfører, og har bred erfaring fra internasjonal industri til boligutvikling i Norge. Martin brenner for å koble regnskap og teknologi sammen for å skape unike og gode kundeopplevelser. I sine yngre dager konkurrerte han i norgestoppen innen seiling, en erfaring han gjerne trekker inn i arbeidshverdagen.

Utvikling av næringseiendom er et bredt og omfattende fagfelt som stiller krav til tverrfaglig kompetanse. Et prosjekt må følges opp løpende for å sikre at det håndteres korrekt både avgifts- og skattemessig. Samt at løpende oppfølging vil være et verdifullt styringsverktøy for å sikre at budsjettene holdes.

Fallgruver og beste praksis

Eiendomsprosjekter kan være komplekse, og det er lett å trå feil. Selv ved de enkleste vedlikeholdsprosjektene må man stille seg skatte- og avgiftsmessige spørsmål som

• Kan arbeidet kostnadsføres som vedlikehold eller må det aktiveres?

• Hvilken saldogruppe skal arbeidet aktiveres på?

• Kan MVA fradragsføres?

• Kategoriseres arbeidet som kapitalvare og må det opprettes en justeringsoversikt?

Svarene på disse spørsmålene har direkte konsekvens for prosjektets totalkostnad. Med større prosjekter vil spørsmålene bli flere og mer komplekse.

Vi skal omtale litt om hvilke fallgruver som finnes, og hvordan eiendomsbesitter og prosjektledere kan få et best mulig beslutningsgrunnlag løpende for prosjektet.

Budsjettering

Det er varierende hvor mye arbeid som er nødvendig i denne fasen. Et enkelt vedlikeholdsprosjekt kreves kanskje bare å innhente tilbud fra entreprenører også har man et budsjett klart, mens en totalrehabilitering med til/påbygg krever gjerne mer forarbeid i form av mulighetsstudier og valg av gjennomføringsmodell.

Uansett størrelse på prosjekt så anbefales det å innhente skatte- og avgiftsfaglig kompetanse. Dette er noe som ofte glemmes og ikke blir hensyntatt. Noe som kan gi et misvisende kostnadsbilde av prosjektet. Et godt forarbeid i denne fasen vil legge bra grunnlag for beslutninger og for løpende oppfølging av prosjektet.

LES OGSÅ; Optimaliser kontrollen over ditt eiendomsregnskap

Hvordan oppnå best mulig beslutningsgrunnlag gjennom prosjektregnskap

Et prosjektregnskap er et regnskap hvor du bokfører kostnader og inntekter knyttet til et prosjekt. Regnskapet er et nyttig styringsverktøy som vil gi deg informasjon om lønnsomheten til prosjektet.

Et godt utarbeidet budsjett er detaljert. For å vurdere løpende status på prosjektet mot budsjett er det nødvendig å ha et prosjektregnskap med riktig detaljnivå. Med feil detaljnivå kan avvik og overforbruk bli avdekket sent. God kontroll på dette kan forhindre unødvendige konflikter med entreprenør og gi bedre likviditetsstyring.

I Malling har vi i regnskapssystemet bygd opp en ekstra dimensjon i prosjektregnskapet med bygningsdelstabellen. Dette forenkler oppfølgingen av kostnadene i byggeprosjektet opp mot budsjettet og gir god beslutningsstøtte. I tillegg letter dette kommunikasjonen over fagfelter, slik at både økonomi og prosjektleder har samme nåbilde. Bygge en felles forståelse mellom regnskap og prosjekt, med formål å minimere uklarheter og avdekke avvik så tidlig som mulig.

En avviksanalyse med dette datasettet vil gi prosjektleder et godt grunnlag for å vurdere prosjektet og danne sluttprognoser. Dette datasettet med sluttprognoser fra prosjektleder vil danne grunnlaget for prosjektrapportering. Dette vil også være grunnlaget for løpende inntektsføring i de prosjektene det er aktuelt. Kvaliteten på dataen her er essensielt.

Likviditetsstyring

En av de største utfordringene gjennom prosjektet er å klare seg likviditetsmessig i løpet av hele prosjektperioden. Man må gjøre en vurdering av om du har kapitalisert opp tilstrekkelig med midler til å klare deg fra oppstart til fullføring av prosjektet. Men, det er viktig å ta innover seg at likviditet til syvende og sist er en kostnad. Å ha feil likviditet kan bli svært kostbart. Å ha riktige prognoser og en god oversikt over det faktiske behovet muliggjør optimalisering av rentekostnadene.

Et prosjektbudsjett av en viss størrelse bør understøttes med et likviditetsbudsjett. Likviditetsbudsjettet skal vise periodevis kontantstrøm i prosjektet og er et viktig verktøy for likviditetsstyringen. For at likviditetsbudsjettet skal fungere som et styringsverktøy må denne oppdateres jevnlig der endringsmeldinger og ekstrabestillinger må hensyntas. Annet viktig hensyn å ta er merverdiavgiften som vi kommer nærmere innpå senere i artikkelen.

I mindre vedlikeholds prosjekter og små leietakertilpasninger finansieres gjerne prosjektet med løpende leieinntekter. Større prosjekter innebærer i stor grad bruk av byggelån for å finansiere prosjektet, med de rapporteringspliktene dette medfører. Prosjektregnskapet er egnet til å ivareta rapporteringsforpliktelsene til bankene.

LES OGSÅ; Due diligence i kjøp og salg av næringseiendom: En sjekkliste

Merverdiavgift

Når man snakker om likviditetsstyring i byggeprosjekter kommer man ikke unna å måtte forholde seg til merverdiavgift. I rehabiliteringsprosjekter og leietakertilpasninger er fradragsretten som oftest kjent. Man må uansett i forkant av oppstart ta stilling til fradragsretten og innarbeide dette i både prosjekt- og likviditetsbudsjettet.

I nybyggprosjekter eller større rehabiliteringer der alle leietakere sies opp kan dette være mer uoversiktlig. I disse prosjektene påløper det gjerne kostnader i form av mulighetsstudier og reguleringskostnader. Som oftest er det ikke tegnet noen leieavtaler på dette tidspunktet og mva er ikke fradragsberettiget. Dette vil belaste likviditeten ekstra fram til leieavtaler blir signert. Ved igangsetting har prosjektet som oftest leid ut deler av eiendommen. Andel av tidligere betalt mva vil kunne fradragsføres på tilbakegående avgiftsoppgjør, mens mva på løpende kostnader vil kun være delvis fradragsberettiget. For hvert nye leiekontrakt som signeres vil andel mva som kan fradragsføres endre seg. Dette og andre avgiftsmessige forhold som fradragsføring av rivekostnader må hensyntas i prosjekt- og likviditetsbudsjettet. En dyktig regnskapsfører i disse tilfellene vil kunne løpende følge og og kreve tilbakegående avgiftsoppgjør etter hvert som mva-graden på prosjektet endrer seg. En uerfaren regnskapsfører vil vente med dette når prosjektet er ferdig og ved en ikke optimal oppbygging av prosjektet i regnskapssystemet vil man risikere å ikke få fradragsført korrekt andel mva. Det er strenge formaliakrav vedrørende merverdiavgift i byggeprosjekter, og regelverket er ikke helt ukomplisert.

Ved ferdigstilt prosjekt må man i tillegg sette opp en justeringsforpliktelse. Med mange transaksjoner over tid kan dette bli vanskelig å holde styr på. Det er essensielt at man har et godt prosjektregnskap slik at man til enhver tid i har kontroll på netto påløpt kostnad, mva og fradragsført mva.

Skatt

Riktig skattemessig behandling kan også gi eiendomsselskapet en positiv likviditetsgevinst ved å optimalt allokere kostnadene mellom kostandsføring og aktivering. Kostnader som ansees som vedlikehold kan kostnadsføres løpende skattemessig og vil ha direkte fradrag på den betalbare skatten. Er prosjektet av en vesentlig størrelse kan denne kostnadsføringen resultere i et skattemessig underskudd selskapet kan dra nytte av i flere år. Forutsetningen for dette er å ha en god forståelse av hvilke kostnader i prosjektet man kan direkte fradragsføre. Her er mulighetene veldig store i de fleste prosjekter. En skatt som må betales i år kontra å bli fordelt ut over 50 år har en vesentlig forskjell i nåverdi. Det er derfor viktig at man tidlig fase gjør vurderinger om andel av prosjektet som kan kostnadsføres, og avsetter for dette løpende. Ved tidlig involvering i prosjektet kan man utføre kvalitative vurdering på hvilke kostnader som ansees vedlikehold og tenkt vedlikehold som vil kunne gi en direkte skattemessig fradragsføring. Selv om man fradragsfører kostnadene skattemessig kan man likevel i mange tilfeller aktivere kostnadene regnskapsmessig for ikke å belaste egenkapitalen unødvendig.

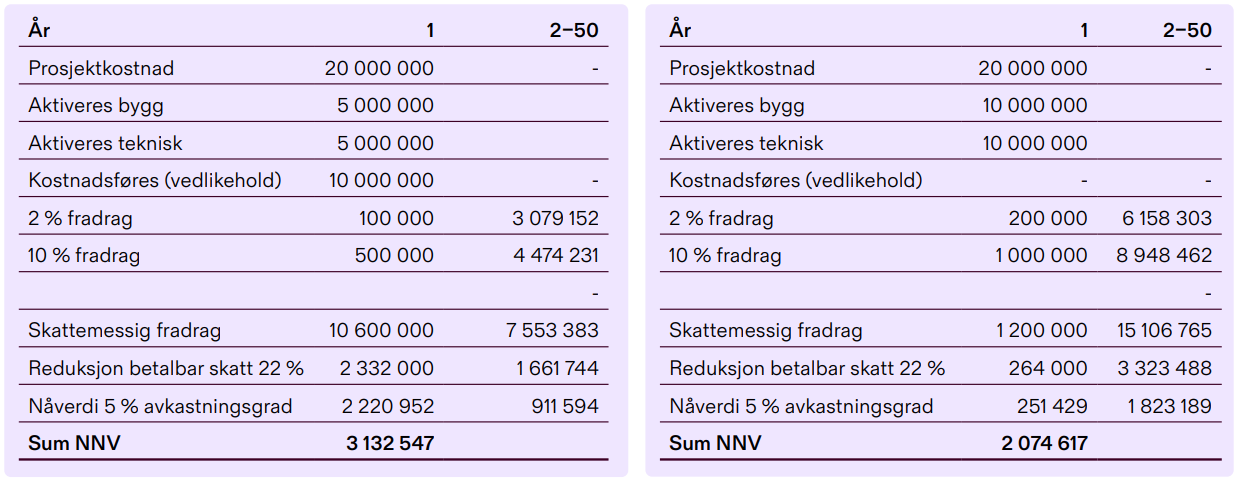

Her er har vi satt opp et eksempel som viser to identiske prosjekter på totalt 20 millioner kroner. Det ene eksemplet har vi aktivert alle kostnadene på bygg og teknisk, det andre eksemplet viser det samme eksempelet der man har kunnet vurdert 10 millioner kroner som vedlikehold og fradragsført i år en. Effekten med fradragsføringen gir eiendomsselskapet 2,2 millioner i redusert skatt i år en, der det eksempelet med fullaktivering gir kun en reduksjon på 0,3 millioner. Vi har beregnet effekten i 50 år med en avkastningskrav på 5 % gir effekten av å kostnadsføre det som er vurdert vedlikehold mer enn 1 million i nåverdi i ren likviditet.

Skatte og avgiftsrapport

Det anbefales å utarbeide en detaljert sluttrapport der spesielt skatte- og avgiftsbehandlingen er godt forklart. Rapporten vil kunne dokumentere for skattemyndighetene hvilke vurderinger som er blitt gjort i behandlingen og redusere risiko for endringer i et etterfølgende bokettersyn. Vår erfaring er at det sjelden blir endringer fra myndighetene ved en godt dokumentert rapport. Foreligger det en dårlig utarbeidet rapport eller ingen rapport er sannsynligheten stor for at avgiftsmyndighetene vil endre allokeringen av kostnadsføring og aktivering i ettertid. Justeringene skjer da i de fleste tilfeller til fordel for myndighetene, mindre direkte kostnadsføring. Denne rapporten har også stor verdi inn i eventuelle salgsprosesser.

Denne teksten er et utdrag av vår siste e-bok om regnskapsførsel av eiendom. Last ned hele e-boken her;

Totalleverandør med øye for detaljer

Som Norges største og eldste eiendomshus håndterer vi alle forhold rundt en eiendom på vegne av gårdeier. Vi i regnskapsavdelingen er særdeles interessert i eindomsregnskapet og har spisset vår avdeling og systemer mot nettopp eiendom. Dette gjør oss ekstra kvalifisert til å bistå profesjonelle eiendomsaktører med den økonomiske forvaltningen. I tillegg til ordinær regnskapsførsel kan vi også bistå inn i spesifikke prosesser der man trenger spesialistkompetanse. Vi har bidratt kunder gjennom krevende prosesser som kjøp og salg, due diligence samt andre komplekse transaksjoner. Vårt team har en god bredde i kompetanse og erfaring inn i de fleste områder.

Er du klar til å ta eiendomsforvaltningen til et nytt nivå? Kontakt Malling i dag.

Besøk også vårt digitale kunnskaps-bibliotek

Vi har blant annet laget e-bøker med tips og råd innenfor:

- Eiendomsutvikling

- Investeringer i næringseiendom

- Proptech

- Leietakertilfredshet

- Valg av kontorlokaler